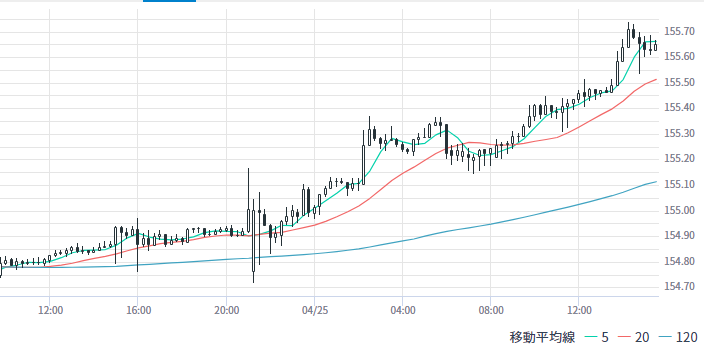

為替相場ドル円は155円を超えた円安となりました。

昨日24日21時位に155円を突破し一旦は上げ下げを繰り返しましたが本日25日0時過ぎからは円安方向で155.7円を超え現在15時半すぎ時点では、155.62円となっています。

円安になることで日本株が割安だということで外国人投資家たちがこぞって日本株を買い日経平均株価も4万円を超えてお祭りムードにもなっていました。

しかし、行き過ぎた円安によって日本では食料品など生活必需品を含む様々なものやサービスの値段が上がってしまい一般消費者の家計を圧迫しています。

となるとある程度円高に戻さなければいけないということで、最近日銀は為替介入をするという可能性をほのめかしています。

この場合の為替介入というのは、日銀が「所有しているドルを売って、円を買うことによって、円の価値を上げて円高にもっていく」ということです。

ところで本日11時10分発表の日本経済新聞の記事には、その日銀の為替介入が難しそうだと書かれています。以下その記事です。

またも、ニューヨーク(NY)時間帯で、為替防衛ラインが突破された。

国際通貨投機筋は、日銀金融政策決定会合の前日を狙い、先制攻撃を仕掛けた。NY市場なら、ホームゲームゆえ、彼らに勝算はあった。特に、①25日には米国1〜3期実質国内総生産(GDP)が発表され、年率2%台半ばという底堅い数字が見込まれる。更に、②26日には米連邦準備理事会(FRB)が最も重視する米個人消費支出(PCE)物価指数が発表される。ここでも米インフレ指標の連続上振れの流れに歯止めがかからないことが予想される。前月比で「変わらず」でも、インフレの粘着性と解釈されそうだ。

加えて来週4月30日から5月1日の日程で、米連邦公開市場委員会(FOMC)が開催される。③FRBのパウエル議長は、今回、既に手の内をさらしている。4月16日に「最近の経済データにより、明らかに(インフレ目標達成の)自信が持てなくなり、その自信を得るまでにいまだ時間がかかる」と、それまでの見解を覆したからだ。以前は「年内利下げ見送り」が極論とみられていたのが、④今や「今後12カ月以内に利上げ再開」まで意識され、市場関係者の調査ではその確率が20%に達している。米10年債利回りが5%の大台に乗せるシナリオが現実味を帯びる。

⑤片や日銀の追加利上げは、今回見送られる可能性が強く、今後、実行されても0.25%程度とみられる。対して、FRB側は、5.25〜5.5%の現行政策金利水準を「高く、長く」維持する姿勢が鮮明だ。先述のごとく、データ次第で、ダメ押し利上げの可能性さえNY市場では語られる。

このような国際的市場環境のなかで開催される日銀会合だが、植田和男総裁が語れば語るほど、金融政策選択肢の限界があらわになるだけとの見方がNY市場には根強い。植田総裁はワシントン訪問時にも、英語で⑥「利上げに踏み切る可能性は非常に高い」と明言したが、かえって、利上げ幅の限界をNY市場に意識させる結果になった。

⑦NY市場主導の1ドル=155円突破ゆえ、「アウェー」の為替介入でどこまで円高方向に動かせるか。せいぜい150円程度というのが国際通貨投機筋の読みだ。⑧彼らは、140円台半ばから円売りポジションを増やしており、150円前後なら利益確定できる部分も多い。⑨150円より円安の円売りポジションも、介入が一巡すれば、ドル買い・円売りが再開され、いずれ利益確定できるとみている。そもそも、これまでの円安で、既に大きく稼いだので、介入リスクも総じてしのげるとの心理的余裕感が伝わってくる。

中期的な市場の潮流も、昨年と異なる。前回の円安進行時には、FRBがいずれ利下げにピボット(転換)すれば円高・ドル安が見込まれた。ところが、今年は、その利下げ予測が急速に後退している。

総じて、日銀会合前までに日本金融当局は為替介入に動かなかったことで、結果的にルビコン川を渡ってしまった(=引き返せない決断をした)ようだ。

結論 ドル円は「円安」方向にすすむかもということですが、記事の解説をします。

①25日米国1〜3期実質国内総生産(GDP)が発表され、年率2%台半ばという底堅い数字が見込まれる。

この年率2%台半ばというのは、このGDPが昨年と比較して2%台半ば増加しているということです。

②26日米連邦準備理事会(FRB)が最も重視する米個人消費支出(PCE)物価指数が発表され、米インフレ指標の連続上振れの流れに歯止めがかからないことが予想される。

PCE(個人消費支出)とはCPI(消費者物価指数)と並んで物価を表す代表的な指標です。

ここでポイントは「FRBはインフレを考える時にはPCEを重視する」ということです。

そのPCEは現在前年比で2.6%増と予想されています。

よって①、②よりGDPもPCEも増加傾向にあるということは「米国のインフレが強固である」と考える根拠になっているわけです。

なので米国の「金利」を左右するFRB(米連邦準備理事会≒日銀のような機関)のパウエル議長の発言は以下のようになります。

③FRBのパウエル議長は、今回、既に手の内をさらしている。4月16日に「最近の経済データにより、明らかに(インフレ目標達成の)自信が持てなくなり、その自信を得るまでにいまだ時間がかかる」と、それまでの見解を覆したからだ。

そして

④今や「今後12カ月以内に利上げ再開」まで意識され、市場関係者の調査ではその確率が20%に達している。米10年債利回りが5%の大台に乗せるシナリオが現実味を帯びる。

のように金利が上がる可能性があるということです。

この米国の金利状況に対して我が国日本の金利はどうかというと

⑤片や日銀の追加利上げは、今回見送られる可能性が強く、今後、実行されても0.25%程度とみられる。

なので日銀植田総裁がワシントン訪問時に以下のように発言したけれども

⑥「利上げに踏み切る可能性は非常に高い」と明言した

海外の機関投資家、大口投資家にとっては、それ(0.25%)ぐらいであれば、「焼石に水」だよというような感じになってしまっているということです。

④~⑥は要するに投資家はより高い金利の通貨を求めることから、米国の金利が高く日本の金利は低い状態では、ドルを買って円を買います。なので円安が加速するということです。

続けて、日銀の(為替介入)の実力は下記のようにせいぜい150円程度までの円高にすることしかできない。つまりそれだけの外貨準備高(ドル)しかないと見透かされています。

⑦NY市場主導の1ドル=155円突破ゆえ、「アウェー」の為替介入でどこまで円高方向に動かせるか。せいぜい150円程度というのが国際通貨投機筋の読みだ。

「アウェー」の為替介入というのは、ドル売り(円買い)の介入ですね。なぜアウェーかというと日本は円を持っているのがホームで、ドルは日本の通貨ではないので「アウェー」かなと。。

これが円売り(ドル買い)の介入であれば、売る円は日本が円をいくらでも勝手に刷ればよいのでいくらでもできるホームの為替介入と言えるのでしょうけど。ま、円売り介入だと当然さらに「円安」になってしまいます。

⑧彼らは、140円台半ばから円売りポジションを増やしており、150円前後なら利益確定できる部分も多い。

⑨150円より円安の円売りポジションも、介入が一巡すれば、ドル買い・円売りが再開され、いずれ利益確定できるとみている。

⑧、⑨はFXが得意な方はすぐに理解できると思いますが、ちょっとややこしいので次回「短期取引投資の儲け方の基本」でお話します。